Mới đây, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư số 14/2021/TT-NHNN (Thông tư 14) ngày 7/9/2021 sửa đổi, bổ sung một số điều của Thông tư 01/2020/TT-NHNN ngày 13/3/2020 (đã được sửa đổi bằng Thông tư 03/2021 ngày 3/4/2021) quy định về việc tổ chức tín dụng (TCTD) thực hiện cơ cấu lại nợ, miễn, giảm lãi, phí nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19, có hiệu lực thi hành từ ngày 7/9/2021.

TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo & Nghiên cứu BIDV đã có báo cáo đánh giá về Thông tư 14, trong đó tập trung vào 3 nội dung chính: (i) những điểm mới của Thông tư 14, (ii) tác động của Thông tư 14 đối với doanh nghiệp, người dân và hệ thống TCTD, và (iii) một số khuyến nghị.

NHỮNG ĐIỂM MỚI CỦA THÔNG TƯ 14

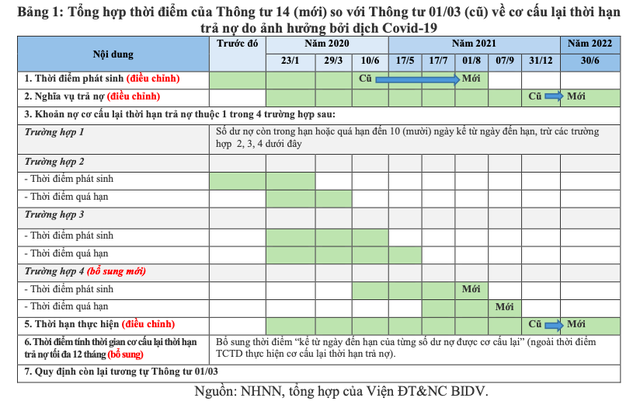

Thứ nhất, mở rộng đối tượng và thời gian cơ cấu lại nợ: (i) điều chỉnh đối tượng cơ cấu lại nợ phát sinh trước ngày 1/8/2021 từ hoạt động cho vay, cho thuê tài chính (thay vì ngày 10/6/2020); (ii) điều chỉnh thời gian phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi thêm 6 tháng đến ngày 30/06/2022 (thay vì ngày 31/12/2021), quy định này căn cứ theo kế hoạch tiêm chủng (khi Việt Nam phấn đấu đạt miễn dịch cộng đồng trong quý 1/2022); (iii) mở rộng đối tượng khách hàng bị ảnh hưởng khả năng trả nợ phát sinh từ ngày 10/6/2020 đến trước ngày 01/8/2021 và quá hạn từ ngày 17/7/2021 đến trước ngày 7/9/2021; (iv) Việc thực hiện cơ cấu lại thời hạn trả nợ đến ngày 30/06/2022 (thay vì ngày 31/12/2021). Ngoài ra, thời gian hiệu lực của các khoản nợ được cơ cấu lại tối đa vẫn là 12 tháng, nhưng bổ sung thời điểm “kể từ ngày đến hạn của từng số dư nợ được cơ cấu lại” (ngoài thời điểm TCTD thực hiện cơ cấu lại thời hạn trả nợ). Quy định này giúp các TCTD tránh phải cơ cấu lại thời hạn trả nợ nhiều lần đối với từng số dư nợ của mỗi kỳ hạn trả nợ.