Nhờ các thương vụ bom tấn tại các thị trường Hàn Quốc và Ấn Độ, doanh số IPO trong khu vực đã đạt được 56 tỷ USD trong 3 tháng kết thúc ngày 30/9, mức cao nhất từ trước đến nay, theo Bloomberg.

William Smiley, giám đốc thị trường vốn cổ phần châu Á và Nhật Bản của Goldman Sachs cho biết: “Năm 2021 là một năm đặc biệt với thị trường vốn cổ phần, và mọi thứ sẽ tiếp tục”.

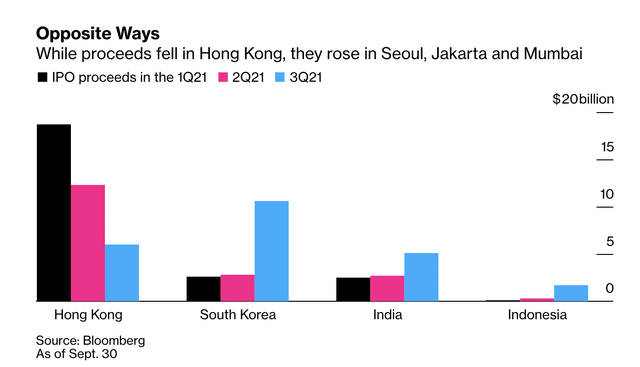

Quý thứ 3 kỷ lục của châu Á bất chấp sự chậm lại của thị trường Hong Kong, một trong những khu vực niêm yết sôi động nhất thế giới. Với chiến dịch “thịnh vượng chung” của Chủ tịch Trung Quốc – Tập Cận Bình, khoảng 1.000 tỷ USD giá trị vốn hoá của thị trường cổ phiếu Trung Quốc bị bốc hơi trong tháng 7. Chỉ số chứng khoán Hong Kong chìm vào thị trường giá xuống trong tháng 8. Điều này khiến cho khối lượng niêm yết tại trung tâm tài chính châu Á giảm xuống còn 6 tỷ USD trong quý 3, lần đầu tiên xếp sau Hàn Quốc sau 4 năm. Đây cũng là đợt ghi nhận IPO hàng quý thấp nhất của Hong Kong kể từ đầu năm 2020, khi đại dịch bùng phát và thị trường vốn cổ phần tạm dừng.

Hiệu suất cổ phiếu cũng bị ảnh hưởng. Các công ty niêm yết tại Hong Kong trong quý 3 huy động tối thiểu 100 triệu USD đã chứng kiến cổ phiếu của họ chỉ tăng trung bình 2,8% so với giá chào bán, theo dữ liệu của Bloomberg. Con số này thấp hơn nhiều so với 20% ở Hàn Quốc và 25% ở Ấn Độ, hai thị trường chứng khiến sự tăng trưởng mạnh trong 2 quý đầu năm.

Magnus Andersson, đồng giám đốc thị trường vốn cổ phần châu Á Thái Bình Dương tại Morgan Stanley cho biết: “Sau nửa đầu năm hết sức mạnh mẽ, chúng tôi vẫn thấy mức độ hoạt động tốt trong nửa năm mặc dù mọi thứ có phần chậm lại. Chúng tôi kỳ vọng mọi thứ vẫn sẽ tốt đẹp trong năm tới”.