CTCP Đầu tư HVA (mã chứng khoán HVA) vừa thông qua việc triển khai chi tiết phương án chào bán cổ phiếu riêng lẻ và phương án sử dụng vốn thu hồi được của đợt chào bán.

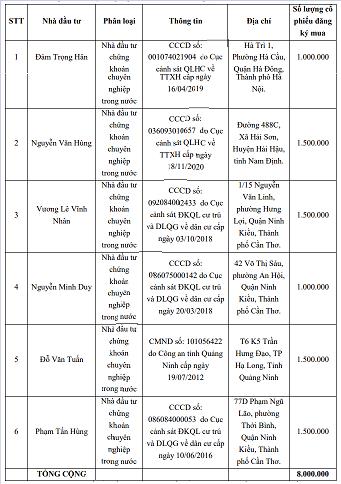

Theo đó, HVA dự kiến chào bán 8 triệu cổ phiếu chào bán riêng lẻ. Thời gian thực hiện dự kiến trong vòng 90 ngày, sau khi được UBCKNN chấp thuận. Tỷ lệ phát hành 141,59%, tương ứng cổ đông sở hữu 1 cổ phiếu được nhận 1 quyền mua, cứ 10.000 quyền mua sẽ được mua 14.159 cổ phiếu mới.

Giá phát hành dự kiến 10.000 đồng/cổ phiếu. Dự kiến huy động 80 tỷ đồng. Số tiền thu được dùng 35 tỷ đồng mua Tòa nhà trụ sở chính tại Cần Thơ và 45 tỷ đồng còn lại để đầu tư tài chính mua cổ phần tại CTCP Đại Phát Vina.

Dự kiến sau phát hành HVA tăng vốn điều lệ từ 56,5 tỷ đồng hiện nay lên 136,5 tỷ đồng.