Ngày 8/12 tới đây, CTCP Cáp Nhựa Vĩnh Khánh (mã chứng khoán: VKC) sẽ tổ chức họp ĐHĐCĐ bất thường năm 2021. Danh sách cổ đông đã được chốt vào ngày 18/10 trước đó.

Mới đây, VKC đã công bố tài liệu cuộc họp, trong đó nội dung đáng chú ý liên quan đến nhân sự công ty là việc toàn bộ 5 thành viên HĐQT là ông Lâm Quy Chương, ông Võ Thiên Chương, ông Phạm Linh, ông Nguyễn Thanh Tùng, ông Nguyễn Quốc Bảo cùng ba thành viên ban kiểm soát VKC đã đồng loạt viết đơn từ nhiệm. HĐQT VKC sẽ trình cổ đông thông qua việc miễn nhiệm các nhân sự này.

Ngoài ra, trong ngày 30/11, HĐQT VKC cũng đã công bố nghị quyết bãi nhiệm chức danh Tổng Giám đốc đối với ông Võ Thiên Chương và chấm dứt hợp đồng lao động không thời hạn kể từ ngày 30/11, đồng thời bổ nhiệm ông Nguyễn Đức Lộc làm Phó Tổng Giám đốc, và thay mặt Tổng Giám đốc chịu trách nhiệm điều hành công ty theo ủy quyền.

Vị trí Giám đốc tài chính cũng được giao mới cho ông Nguyễn Bá Ngọc trong cùng ngày. Lý do bãi nhiệm đưa ra là do công ty có sự thay đổi cổ đông lớn, thay đổi chiến lược phát triển kinh doanh và có nhu cầu sắp xếp lại nhân sự.

Sự thay đổi cổ đông lớn nhất của VKC diễn ra vào đầu tháng 11 khi CTCP Louis Capital (TGG) đã bán ra toàn bộ cổ phần tương ứng 10,37% vốn của VKC này và không còn là cổ đông lớn của VKC sau gần hai tháng “ngồi ghế”.

Trước đó, trong tháng 9/2021, lần lượt các lãnh đạo VKC đồng loạt bán ra cổ phiếu. Cụ thể, từ 17/9 đến 15/10, Ông Võ Thiên Chương – Ủy viên HĐQT đăng ký bán 1.000.000 cổ phiếu VKC vì lý do cá nhân. Cùng chiều giao dịch, trong ngày 16/9, Ông Đỗ Ngọc Nam – Phó Tổng Giám đốc VKC đã bán thành công 200.000 cổ phiếu, giảm tỷ lệ xuống còn 1,04% vốn. Một vị Phó Tổng khác là ông Lương Minh Tuấn cũng hoàn tất thoái sạch 500.000 cổ phần VKC và không còn là cổ đông lớn từ ngày 10/9.

Ngoài ra, cổ đông ngoại là Samarang Uncits – Samarang Asian Prosperity cũng đã bán toàn bộ 1,6 triệu cổ phiếu VKC, ứng với 8,24% vốn, qua đó không còn là cổ đông tại VKC.

Phương án tăng vốn lên gấp 3 lần, đổi tên công ty, di dời trụ sở chính

Ngoài việc “thay máu” ban lãnh đạo, phương án tăng vốn điều lệ cũng sẽ được VKC trình cổ đông thông qua trong lần hợp này. Cụ thể, VKC dự kiến phát hành tối đa hơn 19 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1:1 với giá 10.000 đồng/cổ phiếu, tiền thu về được sử dụng cho cơ cấu tài chính và trả nợ ngân hàng cho công ty.

Song song với đó, VKC cũng sẽ chào bán 20 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược, nhà đầu tư chuyên nghiệp với cùng mức giá là 10.000 đồng. Mục đích huy động là góp vốn vào pháp nhân khác nhằm mở rộng hoạt động chế biến rau củ quả. Thời gian dự kiến phát hành trong năm nay hoặc năm sau.

Nếu hoàn tất cả hai đợt phát hành trên, vốn điều lệ dự kiến sẽ tăng từ 193 tỷ đồng lên gấp hơn 3 lần, xấp xỉ 593 tỷ đồng.

Mặt khác, ban lãnh đạo cũng xin ý kiến cổ đông đổi tên công ty thành CTCP VKC, đồng thời di dời trụ sở chính hiện tại ở TP Dĩ An, tỉnh Bình Dương về TP HCM.

Lý do đưa ra là nhằm tạo thuận lợi cho quá trình kết nối đối tác, khách hàng khi giao dịch và định hướng phát triển của công ty trong giai đoạn mới, thuận lợi hơn trong quá trình tìm kiếm cơ hội đầu tư, mở rộng thị trường theo hướng phát triển bền vững trong thời gian tới.

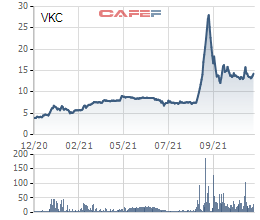

Trên thị trường, cổ phiếu VKC sau giai đoạn “tăng nóng, giảm sốc” tạo ra đồ thị “hình cây thông”, hiện đang giao dịch lình xình tại vùng giá 13.000 đồng/cổ phiếu. Chốt phiên 3/12, thị giá VKC giảm 3,5% xuống mức 13.800 đồng/cổ phiếu.