Hơn 1 tỷ USD sẽ đổ về Masan Group trong vòng 1 năm tới?

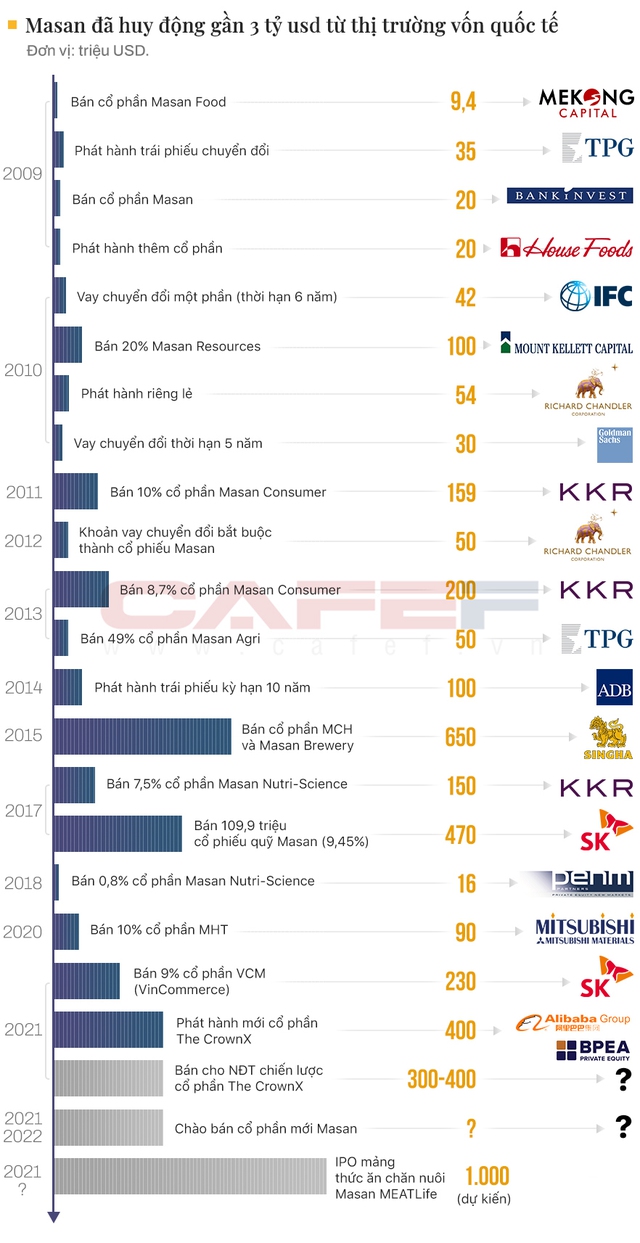

Kể từ năm 2009, CTCP Tập đoàn Masan (Masan Group – MSN) cùng các đơn vị thành viên đã huy động về gần 3 tỷ USD từ thị trường vốn quốc tế, và chưa thấy dấu hiệu dừng lại.

Alibaba và Baring Private Asia (BPEA) vừa đầu tư 400 triệu USD mua cổ phần phát hành mới của The CrownX, định giá công ty này lên 7,3 tỷ USD. The CrownX là nền tảng tiêu dùng bán lẻ hợp nhất lợi ích của Masan Group tại Masan Consumer Holding (MCH) và VinCommerce.

Masan Group cho biết đang trong quá trình đàm phán một giao dịch đầu tư chiến lược với các nhà đầu tư khác trị giá từ 300 – 400 triệu USD vào The CrownX, dự kiến hoàn tất trong năm nay.

Bản thân công ty mẹ Masan Group có kế hoạch chào bán cổ phần mới huy động nguồn tiền, phương án đã được đại hội đồng cổ đông thường niên năm 2021 thông qua. Lượng chào bán không quá 10% số cổ phần đang lưu hành, thời gian thực hiện trong năm 2021 cho đến trước ĐHĐCĐ thường niên 2022.

Theo nguồn tin của Bloomberg, Masan Group cũng muốn huy động 1 tỷ USD cho mảng thức ăn chăn nuôi trực thuộc Masan MEATLife. Tập đoàn đang làm việc với bên tư vấn và trong giai đoạn đầu của quá trình thảo luận.

Sau thương vụ đầu tư tỷ USD vào VinCommerce, bảng cân đối kế toán của Masan Group thay đổi rất mạnh với tổng nợ vay tăng thêm 32.000 tỷ đồng, cùng với đó vốn chủ sở hữu giảm hơn một nửa xuống còn hơn 25.000 tỷ đồng.

Hệ số nợ phải trả/vốn chủ (D/E) của Masan Group tăng từ 0,88 lên 3,62 lần. Đây chính là điều khiến cho giới đầu tư lo ngại đối với hoạt động kinh doanh của Tập đoàn.

Mục tiêu tối quan trọng của Masan Group đặt ra trong vòng từ 12 – 18 tháng là củng cố bảng cân đối, giảm hệ số Nợ ròng/EBITDA về ngưỡng 2,5 – 3 lần, so với khoảng 4,6 lần cuối năm 2020.

Để có được điều này, Tập đoàn cùng lúc phải giảm nợ và tăng EBITDA, nhất là cải thiện hoạt động của VinCommerce.