Evergande có quy mô doanh nghiệp lớn, doanh thu năm 2020 là 110 tỷ USD , tạo công ăn việc làm 200.000 nhân viên, và đang có khoản nợ hơn 300 tỷ USD – nên nếu “vỡ”, theo ông Quản Trọng Thành, Giám đốc Phân tích CTCK Maybank Kim Eng (MBKE) sẽ ảnh hưởng rất lớn, có thể lan toả chung tới bất động sản Trung Quốc – vốn chiếm 25% GDP.

Một ông lớn bất động sản gặp vấn đề thì các ngân hàng sẽ “khựng lại”, hạn chế cho vay các DN bất động sản khác, càng lan rộng ra, các DN, đặc biệt DN vừa và nhỏ sẽ rất khó khăn.

Đặt tình huống là Evergrande có vỡ nợ dẫn đến phá sản hay không? Ông Thành chia sẻ quan điểm, với quy mô và rủi ro khi lan ra từ “sự kiện Evergrande” có thể sẽ ảnh hưởng lan rộng khiến nhiều công ty bất động sản lớn đối mặt nguy cơ sụp đổ và đặt ra rủi ro hệ thống đối với nền kinh tế. Nếu sự kiện có ảnh hưởng lan rộng, Trung Quốc sẽ hành động, còn hiện nay, đến từ việc Chính phủ Trung Quốc đang chủ động “mạnh tay” hơn để lành mạnh hóa và hạ nhiệt một phần thị trường BĐS tại quốc gia này.

Nhà đầu tư đang chờ là khi nào chính quyền sẽ giải cứu, nhưng chắc chắn, chính quyền Trung Quốc theo dõi, sẽ để bài học nhất định, nên bản thân DN cũng đang nỗ lực tự xử lý – hôm qua đã trả nợ cho 70.000 người, không phải bằng tiền mặt mà trả bằng tài sản là bất động sản với giá chiết khấu.

Ông Thành dự báo, chính quyền Trung Quốc sẽ để cho DN tự xử lý trước. Khoảng thời gian hiện tại sẽ là áp lực lên thị trường nhưng không đến mức đổ vỡ.

Nhiều lo lắng về rủi ro tạo ra một cú sốc nghiêm trọng tương tự như vụ phá sản của Lehman Brothers xảy ra cách đây 13 năm về trước , nhưng theo ông Thành, rủi ro của giai đoạn khủng hoảng 2008 cũng từ thị trường bắt động sản, nhưng bắt đầu bằng câu chuyện bong bóng và mức độ đòn bẩy để mua tài sản lan rộng, lan sang cả cá nhân và ai cũng cho rằng thị trường bất động sản sẽ “không chết”. Rất nhiều người đã mua trái phiếu được đảm bảo bằng dòng tiền từ cho vay bất động sản nên gây ra rủi ro. Và thứ 2 là Ngân hàng – đánh thẳng vào bộ não, trái tim của nền kinh tế.

Và thường, một ngân hàng “chết” không phải vì nợ xấu mà vì mất thanh khoản.

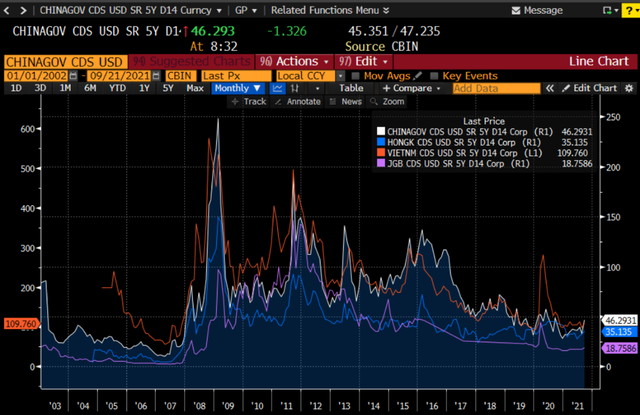

Ngoài ra, nhìn vào một trong những thước đo rủi ro quan trọng là CDS (Credit Default Swap), có thể thấy ở thời điểm năm 2008 khi câu chuyện đổ vỡ của Lehman Brother diễn ra, CDS tại hầu hết quốc gia đều tăng vọt lên mức rất cao (trên 200). Trong khi đó ở diễn biến hiện tại, CDS vẫn đang cho thấy các thông số bình ổn và đây là chỉ dấu cho thấy đánh giá của thị trường về vấn đề của Evergrande là ít rủi ro hơn rất nhiều so với sự kiện Lehman Brother trước đây.